"İstənilən halda əhali ilə kompromisə nail olmaq lazımdır”

“Borclular kütləvi şəkildə haqlarını tələb etsələr, banklar əhəmiyyətli güzəştlərə getməyə məcbur olacaqlar”.

"Xeberinfo.com": Məlumata görə, hüquqşünas Əkrəm Həsənov borcluların devalvasiyadan sonrakı strategiyası və taktikası haqda danışarkən belə deyib.

O, bildirib ki, bankları seçim qarşısında qoymaq lazımdır: “Banklar ya problemli kreditləri artaraq və başları kütləvi məhkəmə proseslərinə qarışaraq, tamamilə çökəcəklər. Ya da əhəmiyyətli güzəştlərə gedərək, kreditlərin qaytarılmasına nail olacaqlar”.

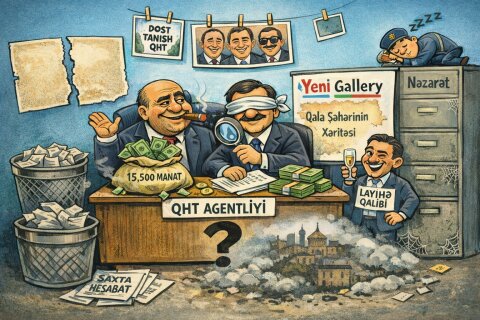

Ekspertin sözlərinə görə, Konstitusiya Məhkəməsi dollarla götürülən kreditlərlə bağlı qərarında diqqətsizlik edərək, qərarının 6-cı bəndini qeyri-ixtiyari olaraq, xalqa hədiyyə edib: “Niyə tələsirdi? Əslində, sual başqa cür qoyulmalıdır: onu kim tələsdirirdi? Təbii, o kəslər ki, qərar onların xeyrinə oldu. Yəni banklar ona görə tələsirdi ki, problemli kreditlər portfeli gündən-günə artır. Bu portfelin real həcmi bəyan etdiklərindən xeyli yüksəkdir. Problemli kreditlərin üç qrupu var. Birinci qrupa bank sahiblərinin özlərinin süni yaratdığı problemli borclar aiddir. Yəni dolayısı ilə özlərinə məxsus olan şirkətlərə verilmiş və qaytarılmayan kreditlərdir. Öz-özlərindən oğurlayırlar? Əlbəttə, yox... Bu, əmanətçilərin puludur. Onların hesabına bank sahibləri öz şirkətlərinə ucuz kreditlər verirlər. Bununla da həmçinin mənfəət vergisindən yayınırlar. Yəni ilin axırında bank ya heç mənfəətə çıxmır, ya da mənfəəti azaldır. Vergi orqanına deyirlər ki, problemli kreditlərimiz çoxdur, ona görə də mənfəət azdır və ya heç yoxdur”.

Ə.Həsənovun sözlərinə görə, ikinci qrupa bankın idarəçilərinin və hətta işçilərinin “şapka” müqabilində verdikləri kreditlərdir: “Lakin maraq təkcə “şapka”da deyil. Bu yolla həmin şəxslər o cümlədən, özlərinin bankdakı iş yerlərini sığortalayırlar. Bank sahibləri onları qovmaqdan çəkinir, çünki əks halda sözügedən problemli kreditlər tamamilə batacaq. Üçüncü qrupa klassik problemli kreditlər aiddir. Yəni bilavasitə borc alanın özü ilə bağlı problem... Ola bilər ki, borc alan həqiqətən ağır vəziyyətə düşüb. Ola da bilər ki, borc alan bankı “atmaq” istəyir”.

Ekspert qeyd edib ki, devalvasiyadan əvvəl də bankların problemli kredit portfeli kritik həddə idi. Lakin devalvasiyaya qədər banklar bir təhər bu problemli portfeli idarə edirdilər: “Borc alanlardan aldıqları yüksək sələmçi faizlər, ucuz xarici kreditlər və sair sayəsində idarə edirdilər. Lakin devalvasiyadan sonra eyni zamanda üç proses başladı: Borc alanlar dollar kreditlərini ödəməkdən boyun qaçırdı ki, əvvəlki məzənnə ilə ödəyəcəyik, xarici valyutada kreditlər etibarsızdır və sair... İkincisi, xaricdən ucuz kredit cəlb etmək çətinləşdi. Həmçinin, əmanətçilər əmanətlərini çıxarmağa başladı. Yəni xərclər artdı, gəlirlər isə azaldı. Banklar bu üç prosesin qarşısını almaq istədi. Əmanətlərin çıxarılmasının qarşısını almaq üçün qanunvericiliyə zidd olaraq açıq valyuta mövqeyi limiti ləğv edildi. Sığortalanan əmanətlər üzrə faiz dərəcəsi 12 faizə çatdırıldı. “Vergisiz” əmanət məhsulları işə salındı və sair. Lakin zaman göstərdi ki, xeyri yoxdur, əhali artıq bank sisteminə etibar etmir. Xarici kreditorlar da həmçinin: nəinki yeni kreditlər vermir, əvvəlkiləri də geri tələb edirlər. Buna görə də bankların bir yolu qaldı. Nəyin bahasına olursa-olsun, problemli kreditlərin həcminin artmasının qarşısını almaq. Buna görə də dollar kreditləri üzrə müddətlər uzadıldı, bəziləri hətta faiz dərəcələrini cüzi endirdi. Təki yeni problemli kreditlər yaranmasın, kreditlərin ödənişi davam etsin. Axı əvvəlki problemlər onsuz da pik həddə çatmışdı. Lakin borc alanların çoxu inad etdi ki, daha ciddi güzəştlər tətbiq edilsin. Tanınmış hüquqşünaslar, hətta hakimlər də bankların maraqlarına uyğun olmayan bəyanatlar verirdi. Hətta bankların əleyhinə azı bir məhkəmə qərarı da qəbul edildi. Bu şəraitdə borc alanları yola gətirmək xeyli çətinləşdi.

Buna görə də banklar qərara aldı ki, məsələni pərakəndə şəkildə və çoxsaylı məhkəmələr vasitəsilə deyil, birlikdə və bir məhkəmə- Konstitusiya Məhkəməsi vasitəsilə birdəfəlik həll etsinlər. Necə deyərlər, ucuz və keyfiyyətli! Axı məhz bu Məhkəmənin qərarı qətidir. Həm də ki, bu halda bankların adı tez-tez mənfi müstəvidə hallanmayacaqdı və əmanətçiləri qorxutmayacaqdı”.

Ə.Həsənovun fikrincə rəhbərliyi Mərkəzi Bank üzərinə götürüb, amma məsələyə yalnız banklar dəstək verməyib: “Guya sahibkarlar da dəstək oldu. Halbuki, devalvasiyadan əsas zərəri məhz onlar çəkib. Bununla belə, Sahibkarlar (İşəgötürənlər) Təşkilatları Milli Konfederasiyası da bankların tərəfini tutdu. Niyə? Çünki onun prezidenti də məşhur bankir Məmməd Musayevdir. O, həmçinin Mərkəzi Bankın baş direktoru Rəşad Orucovun qayınatasıdır. Təəssüf ki, bizdə hələ də maliyyə sektoru real sektor üzərində ağalıq edir. Beləliklə, tələm-tələsik məsələ Konstitusiya Məhkəməsinə çıxarıldı. Banklar ümid edirdi ki, bu qərardan sonra borc alanlar bankların iradəsinə tabe olacaq və kreditləri qaytarmağa davam edəcəklər. Lakin gözlədikləri kimi məsələ asan olmadı. Vahimə içərisində olan banklar qərarın qısa müddətdə elan olunmasına can atdı və istədiklərinə nail oldular. Amma tələskənlik nəinki qərarın savadsız tərtib edilməsinə, həmçinin 6-cı bənddə qeyri-ixtiyari əhalinin xeyrinə müddəanın daxil edilməsinə səbəb oldu. Banklar artıq başa düşür ki, Konstitusiya Məhkəməsinə zorla qəbul etdirdikləri qərar nəticəsində köklü dönüşə nail ola bilmədilər. Cəmiyyət qərarı qəbul etmir, onu legitim hesab etmir. Qərarın 6-cı bəndi isə bankların kefinə soğan doğradı. Aydın oldu ki, istənilən halda əhali ilə kompromisə nail olmaq lazımdır. Əks halda, problemli kreditlərin həcmi dəhşətli səviyyəyə çatacaq”.

Ekspert qeyd edib ki, müqavimət nə qədər kütləvi olsa, banklar bir o qədər ciddi və əhəmiyyətli güzəştə getməli olacaqlar: “Bunun üçün isə borclular arasında maarifləndirmə aparılmalıdır. Borclular Konstitusiya Məhkəməsinin qərarının 6-cı bəndinə istinad edərək banklardan əhəmiyyətli güzəşt tələb etməlidir. İkinci yol yalnız o kreditlərə aiddir ki, məqsədi hansısa əmlakın alınmasıdır. Əmlak yalnız manatla alına bilərdi. Niyə krediti dollarla veriblər? Deməli, aldadıblar, müqavilə əhəmiyyətli yanılmanın təsiri altında bağlanıb, şərait əhəmiyyətli dərəcədə dəyişib və sair. Bir sözlə, Mülki Məcəllənin 339.2-ci və 347-ci maddələrinə əsasən müqavilənin etibarsızlığı məsələsini qoyacaqlar. Bu, banklar üçün birinci yoldan da təhlükəlidir. Onlar nəinki arzuedilməz məhkəmə çəkişmələrinə cəlb olunacaq, həmçinin bir sıra hallarda bu prosesləri uduzacaqlar. Necə ki, devalvasiyadan sonra uduzmağa başlamışdılar”.

Ə.Həsənov vurğulayıb ki, borclular kütləvi şəkildə əhəmiyyətli güzəştlər tələb etsələr, banklar bu tələbləri qismən də olsa, yerinə yetirməli olacaqlar: “Bu məsələdə banklar artıq birləşə bilməyəcəklər. Hərə özü üçün olacaq. Buna görə də ayrı-ayrılıqda zəif olacaqlar”.

Musavat.com

AZ

AZ RU

RU